Chaque mois, je fais le point avec vous sur mon portefeuille, mes nouveaux investissements et la répartition de mes actifs. Entre discussions, choix et stratégies d’allocation, tout y passe ! Au programme de décembre : un nouvel investissement non coté, des actions en devises étrangères et un renforcement en Chainlink. Ainsi qu’un nouveau fonds d’investissement aux accents teutons !

Avant de continuer …

Abonnez-vous à notre actualité et restez à jour dès qu’un nouvel article est publié !

Table des matières

Avant-propos : un nouveau rendez-vous mensuel sur Investiforum

Voici donc un nouveau type d’article que je désirais vous présenter en 2021, mais qui aura malheureusement pris un peu de retard. Il s’agit d’un format fréquemment rencontré sur les blogs FIRE et la communauté FinTwit anglophone. Citons notamment European DGI, Engineer my Freedom, Wolf of Harcourt Street ou encore Investment Talk.

Dans ces articles mensuels, je vais vous faire découvrir mon portefeuille, mes investissements, mes réflexions et mes décisions. Le but n’étant pas d’étaler quoi que ce soit dans la sphère publique (aucun montant ne sera communiqué). Au contraire, je lance ce format pour que vous puissiez découvrir mes stratégies, apprendre les raisons qui motivent mes choix et initier des interactions en discutant par commentaire (en bas de page, sur nos forums ou Discord).

Ce premier article sera légèrement plus long que ce que je vous proposerai mensuellement. En effet, pour bien poser les bases du format, il me faut vous expliquer certaines choses sur lesquelles je ne reviendrai plus dans les prochaines éditions.

C’est parti !

Résumé du mois

- Mon point d’orgue du mois a été l’achat, sur le marché secondaire, d’actions dans la fintech Suédoise non cotée Klarna, pour laquelle j’avais émis un intérêt d’achat.

- En parallèle, mon passage chez Interactive Brokers me permet d’augmenter ma diversification en actions sans coûts prohibitifs. J’ai ainsi pu toucher aux marchés britannique et suédois !

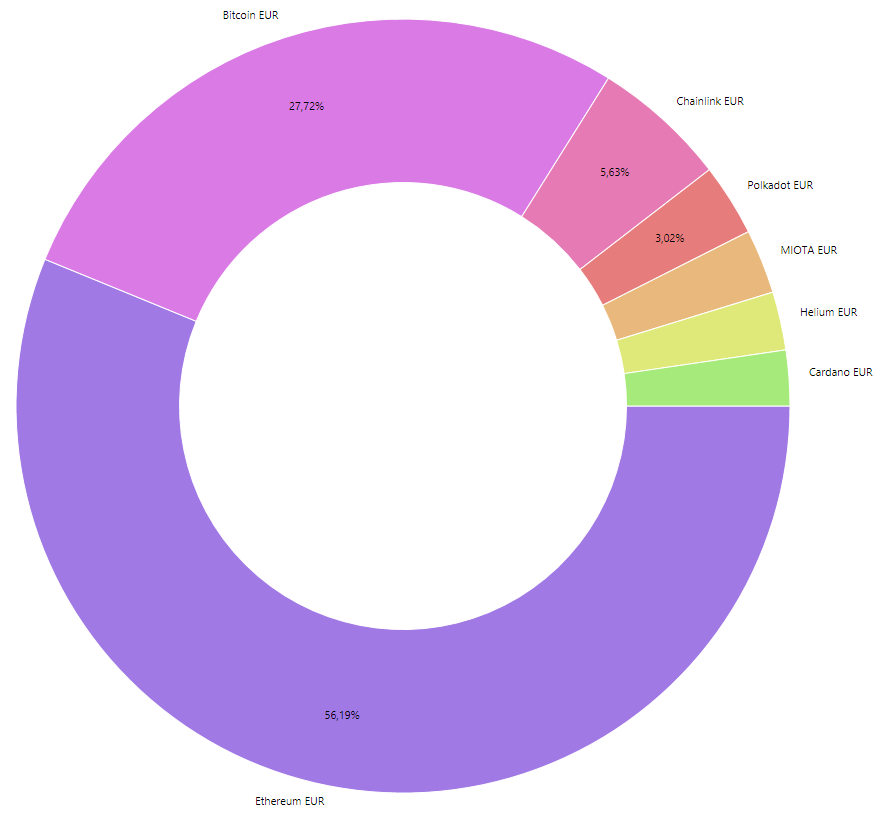

- Dans le cadre de mon DCA en cryptomonnaies, j’essaie toujours de coupler ma conviction principale (Ethereum) à une autre cryptomonnaie de type altcoin. Ce mois-ci, c’est Chainlink qui fut l’heureuse élue.

- De temps à autre, malgré mon adoration des ETF, j’aime regarder du côté des fonds d’investissement traditionnels. J’en ai notamment trouvé un qui dans sa catégorie (les actions allemandes) a le mérite de faire mieux que la gestion passive !

- Enfin, j’ai réalisé mon DCA habituel en ETF, en prêt P2P et sur EcoTree.

Aperçu du patrimoine et des investissements

Situation actuelle du patrimoine

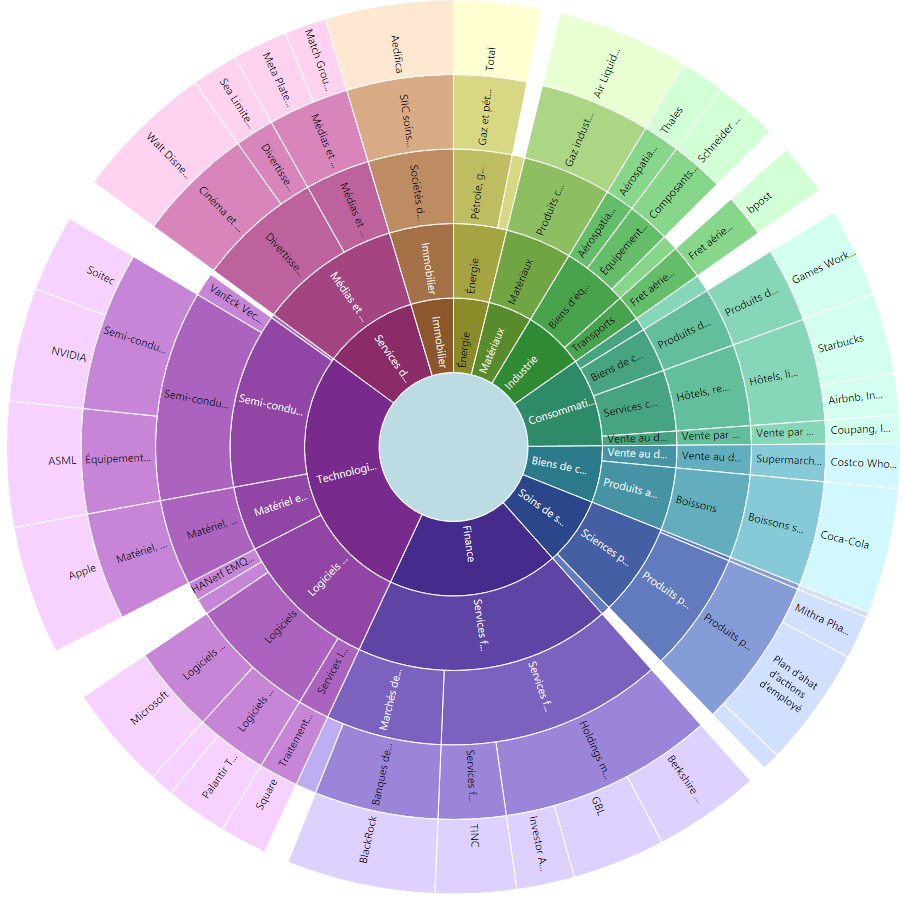

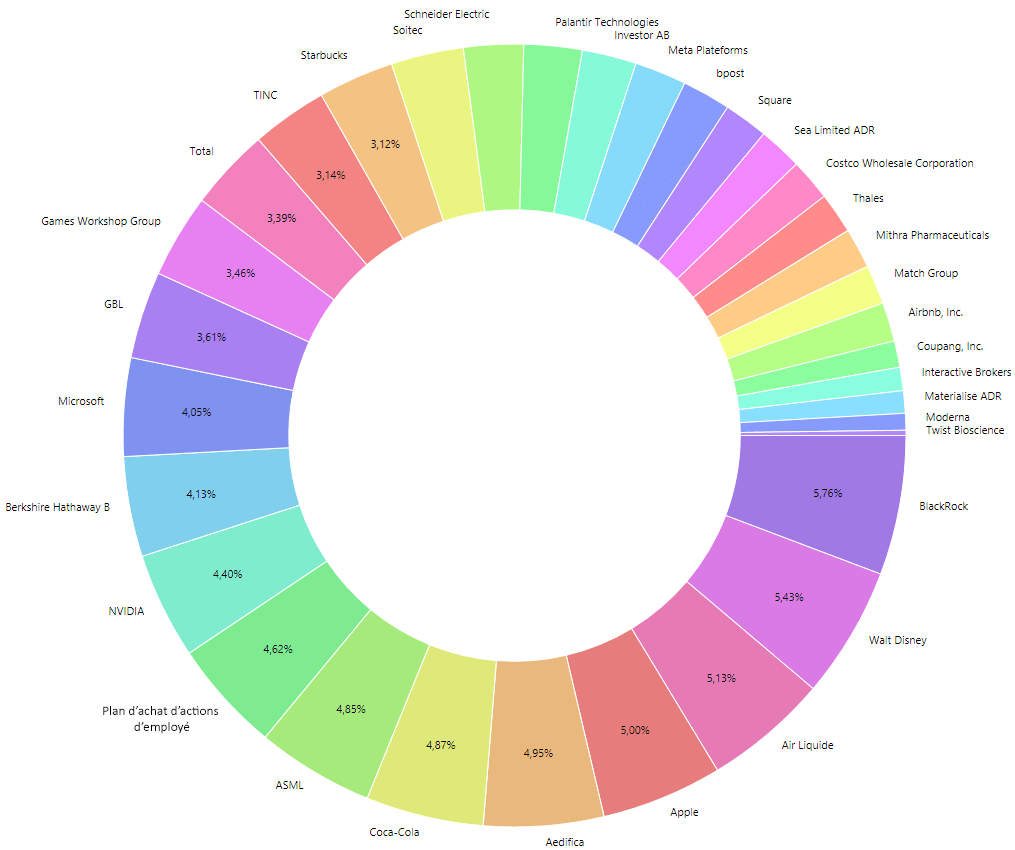

L’objectif des investissements est de faire croître mon capital. Je cherche à générer du rendement, sans spécialement viser la production de revenus passifs. Plusieurs stratégies se mélangent, je n’ai pas un seul et unique style d’investissement. Je possède des actifs de croissance, d’autre plutôt value, quelques actions à dividendes.

Mon patrimoine net a augmenté de 9,2 % ce mois-ci, notamment grâce à une prime professionnelle et un treizième mois qui ont permis un afflux plus important, bien que ponctuel. C’est presque le double qu’habituellement !

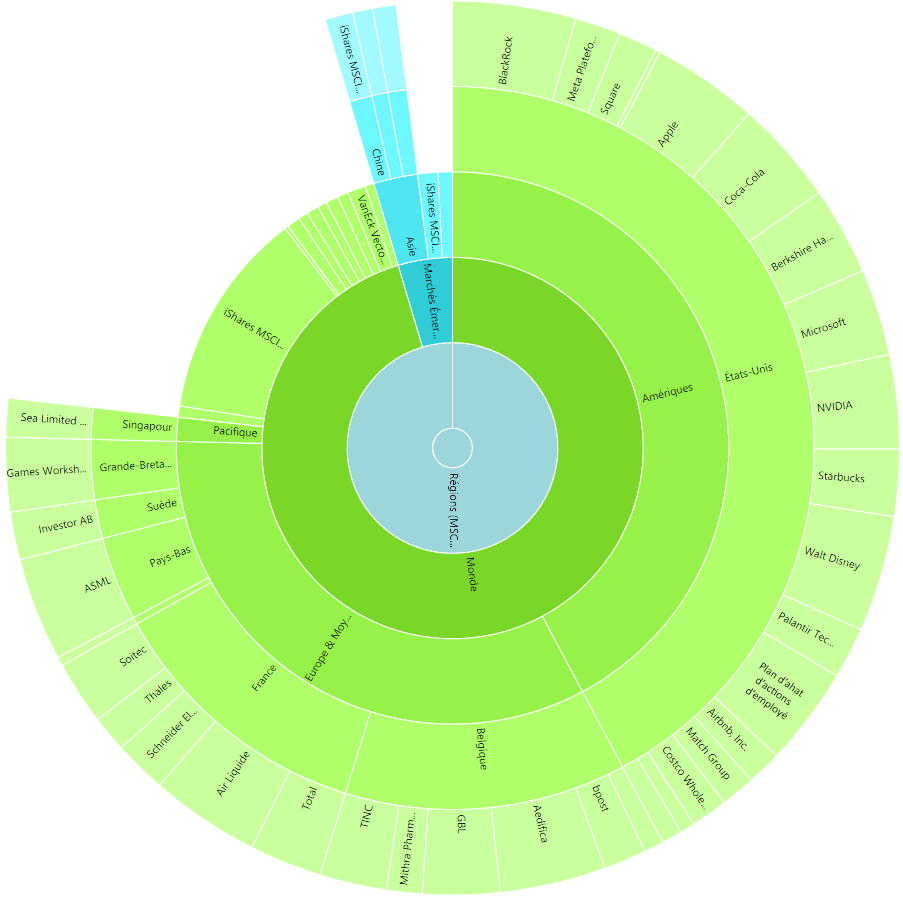

Voici les gains sur 1 an des investissements cotés (actions, ETF, fonds d’investissement) et des cryptomonnaies, par rapport à plusieurs ETF iShares suivant les principaux indices boursiers (mon benchmark personnel étant l’indice MSCI ACWI) :

| Indice | Performances sur 1 an |

|---|---|

| Mon portefeuille | 24,2 % |

| iShares MSCI ACWI UCITS (SSAC) | 19,9 % |

| iShares Core S&P 500 UCITS (CSPX) | 31,2 % |

| iShares STOXX Europe 600 UCITS (EXSA) | 21,8 % |

Le rendement du portefeuille tient compte des apports mensuels puisqu’il s’agit du Taux de Rentabilité Interne (TRI) fourni par Portfolio Performance, le logiciel que j’utilise. Je vous explique plus en détails le TRI ici.

On voit donc que bien qu’ayant fait mieux que le MSCI ACWI et le STOXX Europe 600, j’ai néanmoins largement sous-performé l’indice américain S&P 500. Les marchés boursiers américains ont été bouillants en 2021, et il n’est pas dit que la performance US se reproduira en 2022. J’y suis malgré tout largement exposé, comme nous le verrons ci-dessous.

Cliquez pour zoomer.

Du côté du couple Rendement (TRI)/Risque, depuis le début du suivi de mon portefeuille sur Portfolio Performance (01 mars 2020), je me situe actuellement à :

Investissements côtés

Actions

Avant-propos : système à niveaux/compartiments (tiering system)

Pour comprendre le suivi de mon portefeuille, il convient de vous expliquer mon fonctionnement en ce qui concerne les actions, car j’ai une approche d’allocation à niveaux (tiering en anglais). J’ai rédigé un article dédié à ce sujet :

Notons que mon plan d’achat d’actions d’employé est à part de ce système. Pour des raisons de confidentialité, je ne peux en dire plus, hormis que je travaille dans la biotechnologie et les médicaments de thérapie innovante. Ce plan d’achat est actuellement en pause.

Transactions du mois en actions

- Ouverture de position sur Investor AB (classe B), sur le NASDAQ Stockholm

- Ouverture de position sur Games Workshop, sur le London Stock Exchange

- Renforcement sur Sea ADR, sur le NYSE

Comme expliqué plus haut, Interactive Brokers me permet désormais de diversifier mes choix, chose qui n’était pas si simple chez DEGIRO vu la grille tarifaire.

En ce qui concerne Investor AB, c’est une société de portefeuille industrielle suédoise qui offre une très bonne exposition aux grandes entreprises suédoises ainsi qu’au private equity avec sa filiale ETQ.

Les marchés nordiques m’intéressent beaucoup, car ils sont cycliques et les entreprises y sont de qualité (ABB, AstraZeneca, Ericsson, etc.). Par rapport à un ETF MSCI Nordic, Investor AB me permet d’en tirer les avantages (diversification) sans les inconvénients (frais de gestion). De plus, la holding se paie le luxe d’offrir de meilleures performances que des ETF sur ces marchés !

En ce qui concerne Games Workshop, disons que c’est un amour de jeunesse qualitatif ! L’entreprise anglaise est la plus grande société de jeux de combat fantastiques et futuristes sur table au monde, grâce à ses licences Warhammer et ses produits dérivés.

L’entreprise possède un pricing power important vu qu’elle fédère depuis plusieurs décennies des joueurs (dont j’ai pu faire partie) autour de ses marques, sans réelle concurrence. J’y vois un large avantage concurrentiel de type actif intangible. L’entreprise semble avoir enfin compris qu’elle doit développer ses marques au-delà des figurines avec le lancement de Warhammer+, un service de streaming par abonnement, ainsi que plusieurs jeux vidéos. De quoi diversifier ses revenus !

Concernant Sea, j’ai simplement profité du creux dans lequel l’action évolue ces derniers temps pour abaisser mon PRU.

En ce qui concerne les courtiers d’actions, je recommande :

- Interactive Brokers : frais faibles et excellente interface d’utilisation (bien que complexe de prime abord). En utilisant le lien de parrainage, vous recevrez des actions IBKR gratuites à chaque dépôt pendant 1 an.

- BUX : que j’avais analysé pour vous dans un article dédié. C’est un courtier sans frais de transaction (hors FX), orienté mobile, un Robinhood européen. En utilisant notre lien d’affiliation, vous recevrez une action gratuite à l’inscription. Investir comporte des risques. Tu peux perdre ton dépôt.

ETF

Transactions du mois en ETF

- Renforcement sur tous les ETF sauf l’iShares Global Water UCITS

Pour mes ETF, je pratique une approche de Dollar Cost Averaging (DCA) basique. J’investis globalement les mêmes montants chaque mois. J’ai néanmoins 3 groupes d’ETF :

- L’exposition « globale » : 85 % de MSCI World SRI, 10 % de MSCI EM IMI ESG Screened et 5 % de MSCI World Small Cap. J’ai préféré une approche plus complexe qu’un simple ETF All-World en mode lazy, car j’y apporte une touche d’investissement ESG/ISR pour générer de l’alpha supplémentaire.

- L’exposition « mégatendances » : avec une exposition équipondérée aux grandes mégatendances (robotique, véhicules électriques, digitalisation, etc.).

- L’exposition « marchés émergents » : pour mettre l’accent sur la Chine, l’Inde et l’e-commerce dans les émergents.

Fonds d'investissements

Transactions du mois en fonds d'investissements

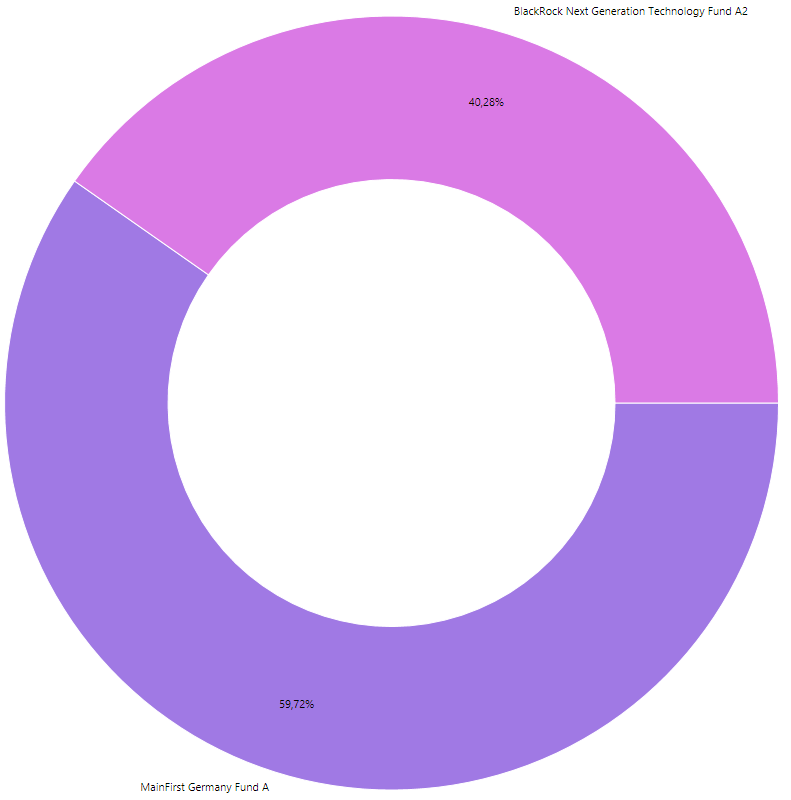

- Ouverture de position sur le Mainfirst Germany Fund A

Il m’arrive encore parfois d’acheter des fonds d’investissement gérés activement. Ce mois-ci, j’ai ainsi acheté un fonds régional focalisé sur l’Allemagne, le MainFirst Germany A (LU0390221256).

Je suis assez peu exposé à l’Europe et encore moins à l’Allemagne, en actions comme en ETF (comme vous avez pu le voir plus haut). Ce fonds permet de me diversifier et propose de très bonnes performances ! Il est même meilleur que les ETF sur le DAX30. Sur 5 ans, c’est un des meilleurs fonds dans sa catégorie sur Quantalys.

L’autre fonds est un fonds technologique très spéculatif, axé sur les entreprises actives dans la recherche, le développement, la production et/ou la distribution de nouvelles technologies émergentes. C’est la pointe du secteur tech. Très risqué donc !

Personnellement, j’utilise MeDirect pour mes fonds. Étant belge, cette banque me propose une large gamme de fonds sans frais d’entrée ni de sortie !

Dividendes reçus

Quelques dividendes ce mois-ci : BlackRock, Coca-Cola, Microsoft, Nvidia et Thales.

Cryptomonnaies & DeFi

Cryptomonnaies

Transactions du mois en cryptomonnaies

- Renforcement en Ethereum

- Renforcement en Chainlink

Concernant l’Ethereum, c’est un DCA on ne peut plus classique qui profite en plus de la baisse généralisée des cryptomonnaies ces dernières semaines.

Pour le ChainLink (LINK), il s’agit d’un altcoin de type « oracle » qui aide les contrats intelligents (smart contracts) dans la blockchain Ethereum à interagir avec le monde réel. Exemple : vous désirez que votre smart contract d’assurance s’enclenche automatiquement (sans intervention extérieure) si votre avion dépasse une certaine durée de temps de retard ? Le LINK permet de récupérer cette information du monde réel pour l’injecter de façon transparente, sécurisée, décentralisée et surtout infalsifiable dans la blockchain Ethereum. De quoi faciliter/accélérer le fonctionnement d’une assurtech, par exemple.

J’y reviendrai dans un prochain article, car ce n’est pas vraiment une cryptomonnaie pour moi du coup. Le LINK n’a pas vocation à stocker de la valeur, mais possède une vraie utilité technique. Comme le principe d’oracle nécessite un jeton LINK pour fonctionner, et que le LINK existe en quantité limitée, la magie de l’offre et de la demande devrait tirer son prix vers le haut, au fur et à mesure de son adoption.

Pour mes achats réguliers en cryptomonnaie, j’utilise Coinbase. La plateforme Pro me permet d’approvisionner rapidement mon portefeuille en euros, puis d’acheter très facilement un grand nombre de cryptomonnaies à bas coûts. Une fois que j’ai suffisamment acheté et afin de rentabiliser les frais de transaction, je transfère vers mon Ledger pour plus de sécurité.

DeFi

Investissements en DeFi

Opérations du mois en DeFi

- Aucune.

Rien de neuf du côté de la DeFI ce mois-ci. En ce qui concerne la tokénisation immobilière, je passe par RealT, où je possède une vingtaine d’investissements. Diversifier, c’est important !

Je possède également une micro épargne alternative à des fins éducatives de la blockchain. Cette épargne alternative est prêtée sur AAVE (réseau Polygon, frais plus bas), en USDC, mais je réfléchis à passer sur Nexo pour profiter de taux plus intéressants.

Investissements non cotés

Startups & private equity

| Nom | Plateforme | Date | Type |

|---|---|---|---|

| Mintos | Crowdcude | 16/11/2020 | Fintech |

| Orbital Marine Power | Crowdcube | 01/01/2021 | Énergies renouvelables |

| Klarna | Crowdcube | 16/12/2021 | Fintech |

| Espaciel | Sowefund | 07/08/2020 | Aménagement d'intérieur |

| Abelio | Sowefund | 01/12/2020 | Agritech |

| Ogoxe | Sowefund | 10/12/2021 | Risques environnementaux |

| Hycco | WiSEED | 01/02/2021 | Énergies renouvelables |

| Solar Cloth System | WiSEED | 06/01/2021 | Énergies renouvelables |

| SunOleo | WiSEED | 02/11/2020 | Énergies renouvelables |

| Borrow | Republic | 01/11/2020 | Location de voitures |

| Gumroad | Republic | 15/03/2021 | e-Commerce |

| Linen | Republic | 23/04/2021 | Crypto-économie |

| Customer.io | Republic | 09/08/2021 | Marketing |

| Emrod | Republic | 17/08/2021 | Transport d'énergie |

| Future Cardia | Republic | 17/08/2021 | Implants |

Pour contextualiser cette section, j’investis dans le private equity de façon très diversifiée (secteurs, plateformes, etc.) et de petits montants. Le taux d’échec des startups restant élevé, l’adage « ne pas mettre sous ses œufs dans le même panier » est plus que jamais à appliquer ici.

Crowdlending

| Nom | Plateforme | Date | Type |

|---|---|---|---|

| SOPRIMMO | WiSEED | 10/03/2021 | Immobilier |

| Cogénération Walhorn | Ecco Nova | 30/05/2017 | Énergies renouvelables |

| Holding Zanella | Lendopolis | 11/06/2020 | Énergies renouvelables |

En termes de crowdlending, le prêt dans la holding Amarenco Zanella (relative à l’optimisation financière d’un parc de centrales photovoltaïques sur toitures situées à Sète ; 5,5% annuels, sur 4 ans) devrait être remboursé anticipativement en janvier 2022. En effet, une dette bancaire long terme a été signée à la fin du mois de novembre, et Amarenco souhaite donc rembourser par anticipation l’intégralité du prêt de la holding.

J’ai également reçu un versement d’intérêts pour le projet belge de cogénération Walhorn chez Ecco Nova (6% annuels, sur 9 ans).

Opérations du mois en non côté

- Ouverture de position sur Klarna

Comme expliqué dans l’introduction, j’ai pu bénéficier d’une vente d’actions Klarna sur le marché secondaire via la plateforme Crowdcude. Il s’agit donc d’actions existantes dans la société, la campagne de financement visant à acheter les actions d’actionnaires existants, et non auprès de Klarna directement. La campagne a été réalisée avec une remise de 5 % par rapport au dernier tour de table de juin 2021.

Klarna, en quelques mots, c’est l’une des plus grandes fintechs en Europe et l’une des premières à avoir proposé le principe de « buy now, pay later » (BNPL). Elle brasse 90 millions d’utilisateurs dans le monde et gère 2 millions de transactions quotidiennes, dans 20 pays différents. Au sein des actionnaires actuels, on retrouve notamment le fonds Vision Fund 2 de SoftBank.

Alternatifs

Arbres & forêts

Arbres par pays

Transactions du mois en arbres & forêts

- Achat d’un pin Taeda en forêt de Luthenay (France, région Bourgogne-Franche-Comté)

Rien de particulier ici. Il s’agit de mon abonnement chez EcoTree, qu’on peut définir comme une sorte de DCA ; chaque mois, j’achète un arbre de façon automatique.

N’hésitez pas à aller faire un tour sur leur site internet, voire à vous inscrire via ce lien de parrainage. Vous recevrez un arbre en cadeau, et nous aussi ! Enfin, Investiforum vous offre 10 % de réduction sur votre première commande avec le code INVESTIFORUM (valide jusqu’au 30 septembre 2022).

Prêt P2P

Transactions du mois en P2P

- Achat de 4 prêts auto (8 % d’intérêt) au Kenya.

Ces achats ont été réalisés par investissement automatisé sur Mintos, grâce à une stratégie personnalisée (EUR, 8-18 %, 1-48 mois, rachat garanti en cas de défaut du prêteur), en répartissant un maximum sur les entreprises de prêt et les pays. Malheureusement, 30 % de mon portefeuille actuel est concerné par les récentes tensions monétaires en Turquie, et par le soulèvement populaire au Kazakhstan. Dans le premier cas, l’entreprise de prêt turque attend que les taux de conversion se stabilisent ; dans le second, l’avenir est incertain.

Je possède actuellement 20 unités de prêts dans 7 pays différents. 33 % des prêts sont en retard de paiement et le taux de défaut est de 0 %. Mon rendement annuel net actuel est de 8,1 % et mon taux d’intérêt moyen est de 9,1 %.

Je n’utilise que Mintos à l’heure actuelle. J’envisagerai sûrement d’autres plateformes dans le futur lorsqu’il s’agira de diversifier le compartiment de prêt P2P.

Épargnes et assurances-vies

Situation actuelle de l'épargne

Pour mon épargne d’urgence (5 mois de dépenses obligatoires : prêt immobilier, courses, etc.), j’ai choisi MeDirect et son Épargne Mensuelle Max.

Les taux étant ce qu’ils sont, ce compte d’épargne réglementée belge me permet de bénéficier d’un taux d’intérêt de base de 0,05 %, mais (et surtout) d’une prime de fidélité de 0,65 %. C’est mieux que rien, et ça me permet de dormir sur mes 2 oreilles !

Bonjour Raphaël,

Intéressante analyse de ton portefeuille, merci pour le partage.

J’espère que tu as un bon comptable pour ta déclaration fiscale vu le nombre d’investissement différents que tu as! 😀

Ce n’est d’ailleurs pas contre productif d’en avoir autant? C’est intéressant intellectuellement, mais avec ton boulot + famille/amis tu ne dois plus avoir beaucoup de temps pour d’autre chose. De même, comme tu le mentionnes, le rendement annuel de ton portefeuille est +- at part avec l’indice STOXX Europe et < Core S&P500 (année incroyable indeed) tout en nécessitant énormément plus de travail, d’investissement temps et de risque. Après c'est la substance de ce blog (+ tu investis, + tu as de quoi poster) donc il y a peut être la une added value qu'un investisseur lambda qui suivrait une stratégie d'investissement similaire n'aurait pas. My 2 cents.

Bat,

Samuel

Bonjour Samuel,

Merci pour ton commentaire ? Je n’ai pas de comptable pour le moment, mais disons que hormis la déclaration mensuelle de ma taxe nationale boursière pour les achats sur IB, je n’ai pas grand-chose à gérer à ce niveau. Mes dividendes sont suffisamment faibles à l’heure actuelle pour bénéficier d’une exonération du précompte en Belgique.

Au niveau de la question de la contre-productivité, c’est un questionnement légitime. Comme tu le dis, intellectuellement ça me passionne, c’est une passion, un passe-temps qui a le mérite d’être utilitaire en ce sens que je prépare ma retraite (et qui je me fournis du contenu pour le site, en effet ?)

Néanmoins, je te rejoins : ça reste complexe dans la globalité. Heureusement, je n’y passe pas énormément de temps. Je ne fais que du buy and hold/DCA, ce qui diminue le temps de suivi requis. J’essaie d’automatiser au maximum les processus (Ecotree, cryptos, Mintos, etc.). Mais il y a très clairement de quoi améliorer :

– je reste convaincu que je devrais réduire mon nombre d’actions en portefeuille (je suis passé de 40 à 32, et j’aimerais passer de 32 à 24, voir 20, 5 lignes par compartiment), car l’idée est qu’à termes, j’assure un suivi plus soutenu (pour moi et ici via les fiches d’analyses) des actions que j’ai, afin d’en acquérir une compréhension plus profonde/experte. Ça ne sera pas possible avec 32 lignes ? Je vais probablement faire l’exercice de frontière efficiente de mon portefeuille et voir ce qui peut être changé.

– côté ETF, je vais sérieusement réfléchir à rationaliser. La partie megatrends notamment, car je sais qu’il existe l’ETF ITEK de hanETF qui vise à investir de façon équipondérées dans les actions des trends « Robotics & Automation, Cloud Computing & Big Data, Cyber Security, Future Cars, Genomics, Social Media, Blockchain and Digital Entertainment ». Ce qui simplifierait cette partie-là ! D’autant qu’il est sans frais chez DEGIRO.

– côté OPCVM, la pertinence de cette branche-là sera réévaluée en 2022.

Merci pour ton feedback en tout cas ? C’est la première fois que je soumets tout ça à un regard extérieur, donc tout feedback est bienvenu ?

Bonjour Raphaël de nous montrer ton approche, tes analyses & réflexions.

Je suis comme Samuel époustouflé par tout ce que tu entreprends.

Tu m’as stimulé et j’ai essayé de me mettre sur Portfolio Performance avec ma trentaine de lignes venant de 6 réservoirs différents (ass vie, per, pea, compte titres). J’avoue ne pas tout comprendre du logiciel pourtant j’avais rentré tous mes achats

> comptes titres = mes réservoirs

> compte de dépôts ?

Le Tuto en allemand ne m’aide pas bcp. Y a-t-il quelque part plus d’explications (français, anglais)…car je ne m’avoue pas encore vaincu 🙂

L’année 2021 a été somme toute performante et simple alors qu’aujourd’hui il faut être plus spécifique et attentifs et ce logiciel apporte un complément précieux à MoneyPitch (qui rassemble tous mes actifs patrimoniaux)

D’avance merci

François

Hello François ?

Avec plaisir ? C’est une passion et je suis quelqu’un de très curieux/touche-à-tout, donc ça aide à garder le cap dans la diversification.

Les comptes de dépôt ce sont tes comptes de liquidités. Par exemple, si tu es chez DEGIRO, c’est ton compte flatex avec tes €. En gros il faut voir le compte de dépôt comme un point d’entrée dans Portfolio Performance : c’est là qu’arrive le cash, et ensuite tu vas utiliser ce cash … Via les comptes titres. Tu dois associer un compte de dépôt à chaque compte titre. J’ai ainsi :

– Un compte de dépôt flatex, associé au compte-titre DEGIRO

– Un compte de dépôt Belfius, associé au compte-titre Belfius

– Etc.

À part mon propre article que tu as surement déjà lu si tu es ici, je n’ai pas grand-chose à recommander. Mais n’hésite pas à me poser tes questions, ici, dans les commentaires de l’article dédié à Portfolio Performance, ou sur Discord par facilité ??

Je ne connaissais pas MoneyPitch, j’irai jeter un œil. Jusqu’à présent mon fichier Excel me suffit ?

Bonne soirée,