La question pourra se poser en lisant le titre de notre article. En effet, pourquoi investir, à l’heure actuelle, dans des banques laminées par les politiques monétaires de ces dernières années ? Sans ambages, découvrons les ETF qui permettent de s’exposer à ce secteur de manière diversifiée, par exemple, dans le cadre d’un investissement de conviction, fractionné dans le temps.

Avant de continuer …

Abonnez-vous à notre actualité et restez à jour dès qu’un nouvel article est publié !

Table des matières

État du secteur bancaire

Fonctionnement de la relation entre banques et taux

Nous vous l’expliquions dans notre précédent article du dossier, en général, la majorité des revenus générés par le secteur bancaire proviennent d’hypothèques et de prêts évoluant selon que les taux d’intérêt augmentent ou diminuent.

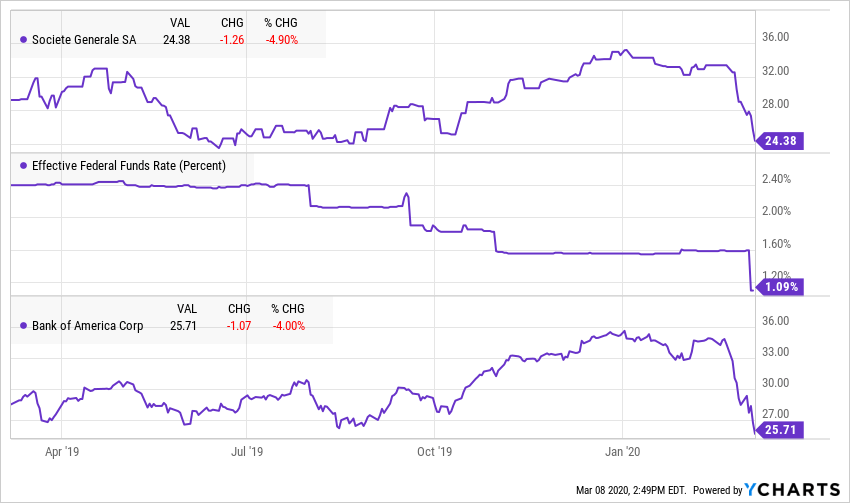

D’ailleurs, historiquement, la performance des banques a principalement été liée à l’évolution de ces taux d’intérêt, ainsi qu’à quelques autres indicateurs macroéconomiques. Mais, de manière globale, peu d’autres facteurs que les taux ont une réelle influence sur le secteur. Il est donc relativement aisé de comprendre son évolution ces dernières années.

Depuis la Grande Récession et en vue de relancer l’économie d’après crise, les banques centrales mènent une politique de taux d’intérêt bas, voire négatifs ces dernières années. L’objectif initial de cette politique est de favoriser l’endettement pour pousser à investir et, par extension, générer de la croissance. Cette politique est bénéfique pour les États, les ménages et les entreprises… Mais pas pour le secteur financier, surtout bancaire.

Lors de la rédaction de cet article, en 2020, la FED américaine venait de baisser à plusieurs reprises ses taux en urgence afin de contrer les effets de la COVID-19 sur l’économie américaine. Rapidement, la BCE a suivi. Ces baisses de taux et interventions monétaires constituent autant de coups durs pour les banques, qui accusent difficilement ces conditions difficiles.

Composition du secteur bancaire

En règle générale, nous pouvons distinguer trois types de banques :

- Les banques commerciales/régionales : il s’agit des établissements auxquels la plupart des gens pensent quand ils entendent le mot « banque ». Leur cœur de métier est de prendre les dépôts des clients (rémunérés en échange par la banque via un taux de dépôt), faire des prêts à d’autres clients (qui paient un taux d’intérêt à la banque), et profiter de la différence entre taux de dépôt et d’intérêt pour générer une rémunération. Nous y retrouvons certaines branches locales du Crédit Agricole ou de BNP Paribas, ainsi que certaines compagnies américaines comme Wells Fargo.

- Les banques d’investissement : ces banques fournissent des services financiers à d’autres sociétés, entreprises et gouvernements. Elles fournissent également des services de conseil, des opérations de bourse et de la gestion d’actifs. Ce sont par exemple Natixis, Morgan Stanley et Goldman Sachs.

- Les banques universelles : ces banques combinent les activités des banques commerciales et d’investissement. Elles offrent l’avantage d’une source de revenus diversifiée sur plusieurs segments d’activité et à l’échelle internationale. Ce sont par exemple les groupes Crédit Agricole, BNP Paribas, Bank of America, Citigroup ou encore JPMorgan Chase.

En vue de diversifier son exposition au secteur bancaire, il conviendra donc de viser ces 3 catégories bancaires. Ceci, en vue de mitiger le risque individuel pour ne considérer que le risque sectoriel. C’est justement là tout l’intérêt d’un fond ou d’un ETF thématique, permettant une exposition sectorielle. Les ETF ayant, en plus, l’avantage d’être peu onéreux en frais.

Miser sur un redressement du secteur dans son ensemble via un ETF

Les investisseurs qui souhaitent miser sur un redressement du secteur dans son ensemble auront tout intérêt à opter pour une approche buy and hold, fractionnée dans le temps (en investissement chaque mois par exemple) et passer par un ou plusieurs ETF (tracker) diversifiés.

Ces derniers suivront l’évolution de divers indices bancaires, comme le Stoxx 600 Europe Banks, le S&P 500 Banks ou encore le MSCI Europe Banks. Chacun d’entre eux possède des caractéristiques qui le rendent différent des autres, même certaines similitudes seront observables du côté européen. De plus, comme nous l’avons vu plus haut, allier le secteur bancaire européen à son pendant américain peut amener un certain degré de diversification au regard des politiques de taux.

Les principaux indices à considérer

Au travers de ce qui suit, nous détaillerons les différents indices ciblant le secteur bancaire. Nous ne parlerons que des indices pour lesquels une offre ETF existe en Europe. Le MSCI ACWI Banks, le FTSE 350 ou encore le Dow Jones U.S. Banks ne seront pas traités dans cet article.

MSCI Europe Banks

L’indice MSCI Europe Banks est composé de 27 titres de grandes et moyennes capitalisations réparties dans 15 pays des marchés développés d’Europe (comprenant l’Eurozone sans s’y limiter). Les banques du Royaume-Uni y occupent une place importante (30,3 %), suivie par leurs consœurs françaises (15,2 %) et espagnoles (13,5 %).

L’indice est à 100 % constitué de banques diversifiées. Ses principales lignes sont HSBC (15,3 %), BNP Paribas (9,6 %), Banco Santander (7,1 %), ING Groep (6,7 %) et Lloyds Banking Group (5,7 %).

STOXX Europe 600 Banks

L’indice STOXX 600 Europe Banks regroupe les actions de 38 banques faisant partie du super-secteur 8300 Banks et dont le siège est situé en Europe. Il est assez similaire à l’indice MSCI Europe Banks, englobant l’Europe et l’Eurozone. Notons, ici aussi, le poids important des banques du Royaume-Uni en son sein (28,0 %), de la France (14,0 %) et de l’Espagne (12,9 %).

Nous y retrouvons, en lignes principales, HSBC (12,4 %), suivie de BNP Paribas (8,4 %), Banco Santander (7,2 %), ING Groep (7,2%) et Intesa San Paolo (5,9%).

Il s’agit de l’indice le plus suivi dans l’offre d’ETF accessibles aux investisseurs européens.

STOXX Europe 600 Optimised Banks

Cette version optimisée de l’indice se focalise sur les banques présentant un degré de liquidité plus élevé, afin d’accroître la négociabilité.

Euro STOXX Banks

Plus restreint que l’indice précédent, l’indice Euro STOXX Banks ne comprend « que » 22 actions limitées à l’Eurozone. Pas de Royaume-Uni ici : les trois principaux pays sont la France (23,8 %), l’Espagne (21,8 %) et l’Italie (17,4 %). Un avantage au regard du Brexit ? Son désavantage est qu’il est donc plus concentré que le STOXX Europe 600 Banks et plus exposé à des économies plus faibles de l’Eurozone (Espagne, Italie). Il est donc considérable comme plus risqué.

Nous y retrouvons, en lignes principales, BNP Paribas (15,1 %), Banco Santander (12,9 %), ING Groep (11,2 %), Intesa San Paolo (10,6 %) et BBVA (9,3 %).

EURO STOXX Optimised Banks

Cette version optimisée de l’indice se focalise sur les banques présentant un degré de liquidité plus élevé, afin d’accroître la négociabilité.

EURO STOXX Banks 30-15

Cette version alternative de l’indice limite le poids des premières et deuxièmes lignes à 30 % et 15 %, respectivement.

S&P 500 Banks

L’indice S&P 500 Banks (de son nom complet, le S&P 500 Capped 35/20 Banks and Diversified Financials Select Index) englobe 67 établissements diversifiés du S&P 500. Nous y retrouvons un large éventail de catégories bancaires, 100 % américaines. L’indice possède la particularité d’avoir des seuils de pondération.

Aucun titre ne peut représenter plus de 35 % de l’indice et une limite de 20 % est imposée à chaque ligne sauf la première (d’où le terme capped 35/20). Cette caractéristique permet une saine diversification de capitalisation, de catégories bancaires et de régions au sein des USA.

Nous y retrouvons, en lignes principales, Berkshire Hathaway B, JP Morgan Chase, Bank of America, Wells Fargo et Morgan Stanley.

Comparatif des ETF disponibles

Pour rappel, sur Investiforum, nous nous limitons aux ETF accessibles aux investisseurs européens au regard des réglementations européennes PRIIPs et UCITS. Nous tentons également de focaliser notre approche sur des ETF libellés en euros (pour diminuer le risque de change).

Quand plusieurs ETF seront disponibles pour un même indice, nous nous focaliserons sur ceux présentant un encours sous gestion suffisamment important, par souci de liquidité.

Enfin, dans la mesure du possible, nous signalons les variantes éligibles au Plan d’Épargne en Actions (PEA), cet instrument fiscal avantageux pour les Français.

Notez enfin que cette liste n’a aucune prétention à être exhaustive, mais la plus complète possible.

| Nom de l'ETF | ISIN | TFE | PEA | Perf. annualisé | Volatilité | Ratio de Sharpe | Type | Actifs du fond | Réplication | Tracking difference | Risque (SRRI) |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Amundi MSCI Europe Banks UCITS | FR0010688176 | 0,25% | Non | 4,24% | 32,87% | 0,14 | Capitalisation ou distribution | > 60 millions d'euros | Synthétique | -12,15% | 7 |

| iShares STOXX Europe 600 Banks UCITS | DE000A0F5UJ7 | 0,46% | Non | 3,66% | 32,77% | 0,13 | Distribution | > 1,5 milliard d'euros | Physique | -12,72% | 7 |

| Lyxor STOXX Europe 600 Banks UCITS | LU1834983477 | 0,30% | Oui | 5,94% | 32,39% | 0,20 | Capitalisation | > 1,3 milliard d'euros | Synthétique | -10,41% | 7 |

| Invesco STOXX Europe 600 Optimised Banks UCITS | IE00B5MTWD60 | 0,30% | Non | 6,93% | 33,64% | 0,22 | Capitalisation | > 30 millions d'euros | Physique | -9,46% | 7 |

| Lyxor EURO STOXX Banks UCITS | LU1829219390 | 0,30% | Oui | 8,38% | 37,95% | 0,23 | Distribution | > 1,4 milliard d'euros | Physique | -8,01% | 7 |

| Invesco EURO STOXX Optimised Banks UCITS | IE00B3Q19T94 | 0,30% | Non | 7,82% | 38,11% | 0,22 | Capitalisation | > 300 millions d'euros | Physique | -8,56% | 7 |

| iShares EURO STOXX Banks 30-15 UCITS | DE0006289309 | 0,52% | Non | 28,75% | 38,04% | 0,19 | Distribution | > 2 milliards d'euros | Physique | 0,93% | 7 |

Du tableau ci-dessus, retenons ces quelques points :

- Un des ETF, le Lyxor STOXX Europe 600 Banks UCITS, possède l’avantage d’être éligible au PEA. Au regard de l’offre sur le STOXX Europe 600, son ratio de Sharpe est dans la moyenne et son encours sous gestion est l’un des plus élevés ;

- L’ETF iShares EURO STOXX Banks 30-15 UCITS possède un énorme encours sous gestion, un ratio de Sharpe « satisfaisant » et une très bonne performance sur 3 ans. Il est cependant risqué !

Conclusion

Sur la base de ce qui a pu être dit plus haut et vu l’actualité (notamment sur les taux), ne nous voilons pas la face : investir dans le secteur bancaire relève, à l’heure actuelle, de la conviction quant au fait que les taux sont amenés à augmenter à moyen terme. Le secteur reste clairement étiqueté value (dévalorisé) et yield (rendement élevé).

Le secteur distribue en effet de bons dividendes et, bien que ces derniers ne soient jamais à l’abri d’une baisse, ils n’en restent pas moins très intéressants pour leurs rendements (bruts). De plantureux dividendes, à mettre bien sûr en regard des baisses de cours (les deux étant inversement liés).Ces dividendes pourront être perçus directement (via les ETF distributifs) ou indirectement (via les ETF capitalisants).

Lorsqu’il s’agit d’investir dans le secteur bancaire, la meilleure option reste donc une approche diversifiée, tant géographique que catégorielle. Visez large, Europe comme Amérique, banques commerciales comme diversifiées. Tout ce qu’un ETF permet de faire, à moindres frais.

Néanmoins, rappelons que le secteur est complexe, sujet au risque et que, dans ce type de situation, faire appel à la gestion active peut également être une bonne alternative en vue de dégager de la performance, de l’alpha.

Nous vous présentons d’ailleurs l’article ci-dessous un fonds d’investissement focalisé sur les valeurs financières pour mettre en évidence la plus-value apportée par la gestion active dans ce type de secteur. Même si, ici, il s’agira plutôt de fintech…

Merci vous répondez à mes questions quel travail !

Bonjour,

J’en suis ravi 🙂 C’est avec plaisir.

Bon dimanche

Merci, Raphaël, pour ce travail. Il y manque toutefois le code ISIN, qui nous aurait permis de trouver, sans risque d’erreur, l’ETF de notre choix chez notre courtier. Les plateformes de trading et d’analyse technique déforment en effet souvent les noms des instruments financiers et il est plus commode d’en retrouver la trace à l’aide du code ISIN, qui est précis et incontestable. J’ai bien cliqué sur le lien intitulé « Fiche », mais cela ne débouche sur rien.

Bonsoir Pierre,

Merci pour ton commentaire 🙂

Bizarre les liens semblent fonctionner chez moi. Lequel pose souci plus particulièrement ? C’est possible qu’avec le découpage géographique il y ait des soucis dans la localisation de l’ETF sur le site web de tel ou tel pays.

Cependant bonne remarque sur les ISIN. Je les mettais avant mais comme ils prenaient de la place dans le tableau je les avais retiré. Je vais les remettre la semaine prochaine 😀 Si tu as besoin de l’information plus rapidement, dis moi pour quel ETF tu voulais l’ISIN 🙂

Bonne soirée

Hello Pierre,

Voilà qui est fait 🙂