À tout moment de votre vie d’investisseur, il est primordial de se construire un portefeuille apte à surmonter les évènements que nous réserve l’avenir, haussiers comme baissiers. L’allocation d’actifs stratégique et tactique vise justement à optimiser la composition d’un portefeuille en le diversifiant sur des types d’actifs différents, ceci afin d’en réduire l’exposition au risque et pérenniser son rendement.

Avant de continuer …

Abonnez-vous à notre actualité et restez à jour dès qu’un nouvel article est publié !

Table des matières

L'allocation d'actif, indissociable de votre bonne diversification et de votre gestion du risque

L’allocation d’actifs consiste à répartir votre patrimoine entre différents actifs (actions, obligations, immobilier, or, etc.) et sous-actifs (actions européennes, obligations d’entreprises, immobilier commercial, etc.).

L’allocation d’actifs va, sur la base de votre profil, permettre de déterminer la composition idéal que devra adopter votre portefeuille. C’est une étape cruciale dans le processus de construction de votre portefeuille.

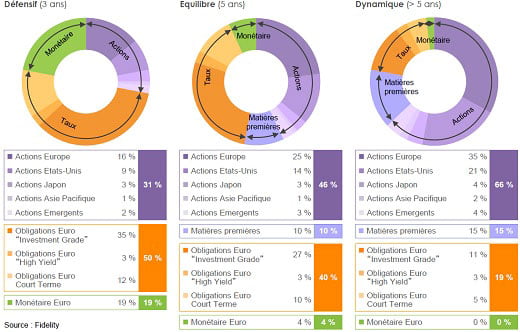

Comme vous pouvez le constater sur l’image ci-dessus, un profil d’investisseurs défensif (diminution du risque) à moyen terme (3 ans) se traduit par une composition de portefeuille différente de celle adaptée à un profil d’investisseur dynamique (augmentation du risque) de long terme (plus de 5 ans).

En effet, l’investisseur défensif va chercher à diminuer le risque, ce qui revient à augmenter la part d’obligations et de monnaies (deux classes d’actifs réputés moins risqués) là où l’investisseur dynamique, acceptant un risque plus élevé, va privilégier les actions (classe d’actif plus risquée). Évidemment, le risque est directement corrélé aux profits espérés ; un investisseur dynamique devrait donc, en théorie, obtenir un meilleur rendement qu’un investisseur défensif.

La construction de portefeuille suivant la méthode d’allocation d’actifs va donc s’articuler autour de deux étapes successives.

Réaliser une allocation d'actifs

L'allocation stratégique

Cette première étape, appelée l’allocation stratégique, vise à créer une clé de répartition sur différentes classes d’actifs : actions, obligations, liquidités, etc.

Il faut ici avoir une vision macroscopique, globale et de long terme. Cette répartition va en effet dépendre d’une flopée de facteurs qu’il vous faut dans un premier temps définir en gardant en tête votre profil d’investisseur particulier. Ces facteurs sont variés, en voici trois principaux :

- Tolérance au risque : voulez-vous gérer vos investissements en bon père de famille ou préférez-vous une approche agressive ? Augmenter le risque autorise d’augmenter l’allocation en actions (plus fluctuantes et sensibles), au détriment d’obligations (plus stables, d’où le terme anglais fixed-income, « revenu fixe »).

- Objectif de rendement : visez-vous un revenu faible à modéré mais stable, régulier et prévisible à l’avance, ou préférez-vous un rendement plus important mais non garanti ? Dans le premier cas, les obligations seront privilégiées, à contrario des actions qui correspondent plus à la deuxième option.

- Horizon de placement : voulez-vous investir sur le court terme (1 an) ou visez-vous un placement de longue durée ? Sur le long terme, les actions restent l’actif de prédilection dans un portefeuille.

- Âge: êtes-vous jeune ou retraité ? Traditionnellement, un jeune adulte peut se permettre plus de risque dans le choix d’actif qu’un retraité, donnant l’avantage aux actions via un profil plus agressif. À l’opposé, le retraité, conservateur, possèdera certainement plus de moyens à investir que le jeune actif, ce qui permettra d’améliorer le rendement de produits fixes peu risqués (obligations).

- Sous-classes d’actifs : voulez-vous vous exposer à un sous-type d’actif, un secteur ou un marché en particulier ? Certains seront plus adaptés à un profil risqué (actions biotechnologiques, marchés émergents, obligations à haut rendement, etc.) qu’à un profil plus conservateur (obligations d’états, actions de valeurs « aristocrates du dividende », etc.).

- Conjoncture économique : le marché est-il en croissance ? L’inflation augmente-t-elle ?

On peut notamment traduire le troisième point, par ce graphe :

Ainsi, par exemple, nous sommes actuellement dans une phase de transition caractérisée par une croissance modérée à forte, couplée à une augmentation de l’inflation. Jusqu’à présent, la part belle a été donnée aux actions de manière générale mais, partant du constat macroéconomique actuel, l’allocation stratégique conseille de porter un intérêt plus particulier aux actions cycliques ainsi qu’à l’immobilier et aux matières premières. En effet, ces actifs seront optimisés au regard de l’augmentation de la croissance (les actions cycliques se porteront d’autant mieux que la croissance sera bonne) et de l’inflation (l’immobilier et les matières premières sont des biens réels qui ne perdront pas de valeur à cause de l’inflation et de la hausse des prix).

On l’aura donc compris, l’allocation stratégique se focalise sur les grandes classes d’actifs au sein du portefeuille que sont les actions, les obligations, le cash, l’immobilier, les matières premières. Et cette composition va reposer sur de nombreux paramètres.

L'allocation tactique

Une fois que la composition globale du portefeuille a été décidée, il convient de passer à l’allocation tactique. Si l’allocation stratégique reposait sur une approche globale du portefeuille, l’allocation tactique représente une plongée plus profonde dans la répartition choisie, en ayant une vue instantanée des choix disponibles.

Ainsi, un jeune investisseur au profil agressif pourrait définir à l’heure actuelle, via l’allocation stratégique, que son allocation devrait par exemple privilégier les actions cycliques des marchés émergents, avec une faible proportion d’obligations à hauts rendements et une part de matières premières. Il lui faut alors trouver la bonne valeur, le bon fond ou le bon minerai en fonction de l’offre accessible. De plus, de par son aspect « tactique » (dans le sens dynamique), l’allocation tactique visera à exploiter les opportunités des marchés afin d’améliorer le rendement.

Le jeune investisseur pourra ainsi profiter d’une hausse de la demande en métaux industriels pour augmenter temporairement sa part d’acier, de fer, etc. Il réfléchit court terme, tactiquement, pour améliorer son rendement. Ces considérations, fruits d’analyses et de l’actualité économique, permettent donc de sur ou sous-pondérer l’une ou l’autre composante de l’allocation stratégique, qui représente la vision sur le long terme du portefeuille.

D’après certaines études, une gestion tactique efficace et dynamique peut générer de l’ordre de 2% de sur-performance par an par rapport à l’allocation stratégique de référence.

Conclusion

L’allocation d’actifs est l’un des principes fondamentaux dans la gestion d’un portefeuille. Elle permet de construire ce dernier afin qu’il corresponde au mieux à votre profil d’investisseur. Vous pouvez réaliser votre allocation d’actifs vous-même, de nombreux outils existent sur le Net pour l’allocation stratégique (ici ou là par exemple). N’oubliez cependant pas que pour être performante et viser le meilleur rendement, cette allocation stratégique devra s’accompagner d’une allocation tactique.

Enfin, de nombreux gérants de fonds permettent, via leurs offres respectives, de construire un profil d’investissement adapté à votre profil d’investisseur (en leur déléguant l’allocation tactique au travers des frais de gestion, etc.).

Cette façon d’investir, de construire son portefeuille n’est en aucun cas obligatoire. Elle demande également d’avoir une certaine connaissance de l’univers de l’investissement et du temps à y consacrer, tant au début (allocation stratégique) qu’au quotidien (allocation tactique). Mais elle a le mérite de définir un cadre, de vous correspondre et est éprouvée depuis de nombreuses années. Elle n’est donc pas à négliger !

Pour ma part en allocation d’actifs, je vais au plus simple. 1/3 Crowfunding, 1/3 SCPI et 1/3 actions (au travers d’etf dont des smart beta). C’est un peu mon portefeuille permanent d’HB mais avec mes convictions et mon aversion aux risques. Je croise les doigts, pour l’instant il se comporte très bien. malgré la chute des marchés. Le plus difficile c’est de réinvestir les dividendes du crowfunding et des SCPI dans les actions quand le marché chute afin de respecter ma réparation.

Hello Philippe, merci pour ton commentaire 🙂

Dans quoi investis-tu en crowdfunding ? Et quelles plateformes ?

Bon dimanche 🙂

Allocations d’actifs tellement simple… mais redoutablement efficace !

Personnellement, j’ai le profil d’un investisseur modéré :

– 65% en ETF/actions

– 25% en obligations

– 5% en or physique

– 5% en crowlending et staking crypto.

Je possède également des investissements en immobilier physique mais je les compte comme des actifs à part car j’utilise l’effet de levier bancaire pour m’enrichir.