Les marchés montaient presque sans interruption, jusqu’à l’épisode actuel du Coronavirus. Devons-nous envisager une récession à moyen terme ? Personne ne sait quand le prochain ralentissement économique arrivera (peut-être a-t-il déjà commencé), mais chaque investisseur peut prendre des mesures dès maintenant pour s’y préparer. En effet, au-delà du timing, une récession s’aborde au travers d’un changement de mentalité et d’allocation. Voici nos pistes sur les actions, secteurs et stratégies qui permettront de mieux naviguer pendant la prochaine récession économique.

Avant de continuer …

Abonnez-vous à notre actualité et restez à jour dès qu’un nouvel article est publié !

Table des matières

Récession : catastrophe ou opportunité pour l'investisseur particulier ?

Qu'est-ce qu'une récession ?

Une récession correspond à une période de baisse de l’activité économique, touchant l’ensemble de l’économie et durant plus que quelques mois. Une récession n’est donc pas équivalente à une correction boursière (de moindre ampleur et plus courte) ou à un krach boursier (de grande ampleur dans un temps très court). Néanmoins, ces deux évènements sont souvent annonciateurs de difficultés financières et économiques qui, in fine, peuvent mener à une récession.

Dit autrement, une récession correspond à une période au sein de laquelle les gens achètent et vendent moins de biens et services. Les économistes estiment généralement qu’un début de récession est identifié lorsque le taux de croissance du produit intérieur brut (PIB) est négatif durant deux trimestres consécutifs (ou six mois consécutifs).

Ce fut presque le cas en Allemagne fin 2019. Nous pouvons le voir ici encore : bien comprendre certains indicateurs économiques comme le PIB est d’une grande importance pour mieux appréhender l’économie et ajuster sa stratégie d’investissement.

Taux de croissance du PIB américain depuis 2008. Source de l’infographie

Taux de croissance du PIB européen depuis 2008. Source de l’infographie

Une période de récession entraîne des répercussions à de nombreux niveaux, de la production industrielle au commerce de gros en passant par l’emploi et les salaires. La récession globale la plus récente est la Grande Récession de 2008 et 2009, durant laquelle le PIB a baissé de 3,25% en l’espace d’un an.

Pourquoi choisir des investissements à l'épreuve d'une récession ?

Comme visible plus haut, la nature même d’un cycle économique fait qu’une période de récession est suivie d’un regain de croissance, la phase dite d’expansion. Qui plus est, sur le très long terme, l’économie tend à croître et les pics cycliques sont de plus en plus hauts. Une vision d’investissement à long terme est donc essentielle pour naviguer au cœur d’un cycle économique complet.

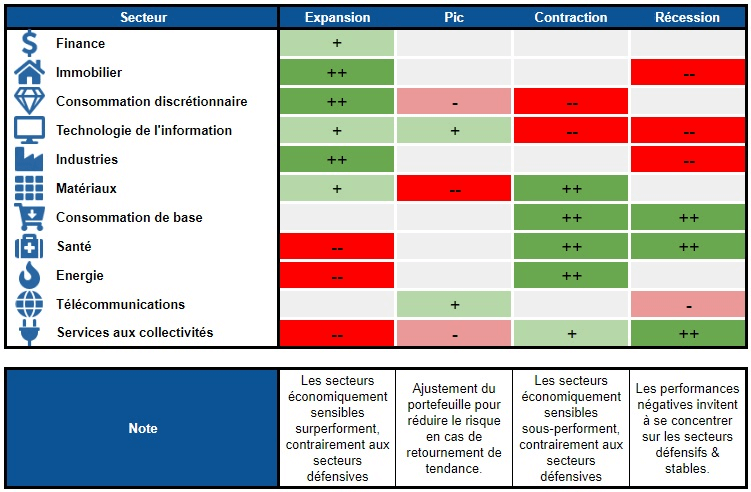

C’est pourquoi il est important, lorsque l’économie est en phase de pic et de contraction, de s’intéresser aux actions, secteurs et stratégies aptes à résister à la récession à venir. Car elle viendra. Bien sûr, clarifions qu’aucune entreprise ne sera complètement épargnée par une récession. Néanmoins, certaines souffriront bien moins que d’autres. Quelques acteurs privilégiés pourront même tirer parti de la récession.

Construire un portefeuille à l'épreuve d'une récession

Nous avons donc désormais bien en tête la nature d’une récession. Nous comprenons qu’elle est une étape normale du cycle économique. Désormais, il est temps de s’intéresser aux caractéristiques d’un portefeuille qui s’avèrera apte à y résister.

Stock-picking et secteurs à privilégier

Globalement, les actions et secteurs résistants aux récessions peuvent être répartis en deux catégories :

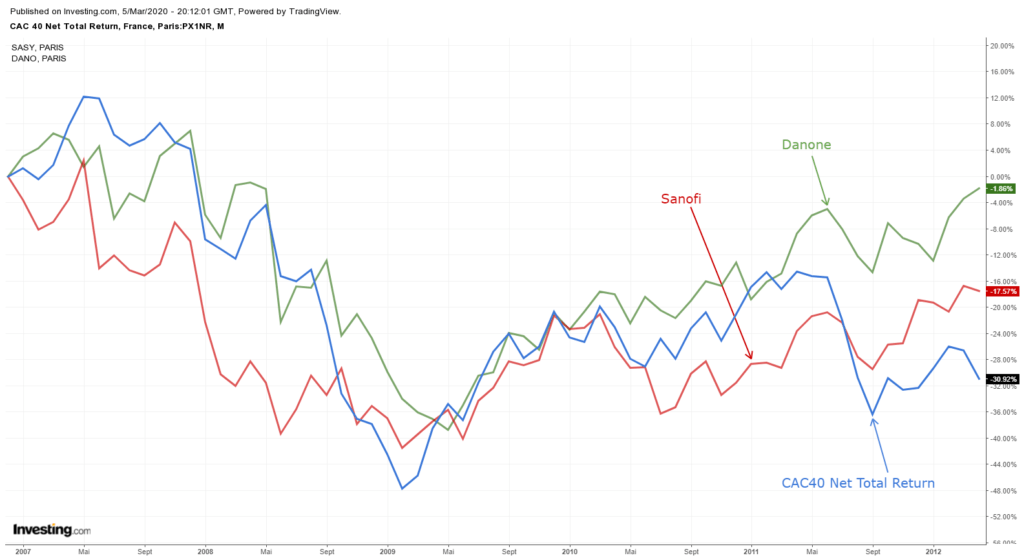

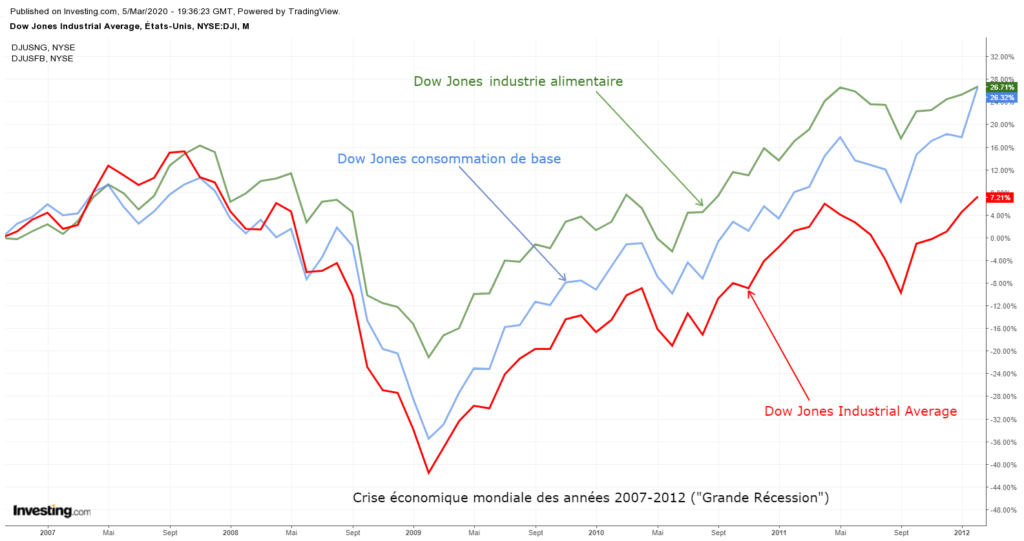

- Des entreprises qui fournissent un bien ou un service essentiel au fonctionnement normal de la société. Ainsi, la nourriture (Coca-Cola, Unilever, Danone), la distribution (Carrefour, Colruyt), la santé (Sanofi, Amgen), l’hygiène de base (P&G) ou encore les entreprises de services publics (Engie, Veolia) continueront à tourner une fois le choc initial passé. Chacun de nous devra continuer à aller faire ses courses, se soigner ou se fournir en électricité ! L’immobilier de services structuraux, comme les soins de santés pour seniors (Aedifica, Korian), peut également être inclus dans cette catégorie.

- Des entreprises qui peuvent mettre en avant un avantage concurrentiel de prix les plaçant en premier choix lorsqu’il s’agira de s’offrir des biens et services non essentiels. Quand les gens chercheront à se procurer des extras, les prix proposés par ces entreprises seront suffisamment bas par rapport à la concurrence pour capter le consommateur. Les actions du vice à faibles coûts de production comme certains brasseurs d’alcool (AB InBev) et cigarettiers (Altria), ou encore les acteurs du low-cost (Walmart, McDonald’s) font partie de cette catégorie.

Vous l’aurez remarqué, les grandes tendances sectorielles de croissance, tels les actions technologiques ou le luxe, ne font pas partie de ces catégories. En cas de crise économique et de récession, les valeurs growth sont généralement délaissées et les gens diminuent leurs dépenses non essentielles (ce que nous appelons la consommation discrétionnaire). Les valeurs défensives sont alors privilégiées. Pour les actions existantes durant la crise financière de 2008, cette période constituera une bonne base de travail puisqu’il s’agit de la dernière vraie récession globale en date.

Dans tous les cas, une bonne approche pour identifier une action résistante à une récession consistera à prévoir l’effet de cette dernière sur les ventes et les bénéfices de l’entreprise. L’analyse fondamentale jouera ici un rôle essentiel, via des indicateurs comme le ratio P/E (les actions à haut P/E seront plus durement sanctionnées), le ratio d’endettement (le risque de défaut de dettes augmente en cas de crise économique) ou le ratio VE/CA (comparant la valorisation de l’entreprise à son chiffre d’affaires).

Les stratégies à privilégier

En parallèle du stock-picking et de l’exposition sectorielle, certaines stratégies d’investissement dites « transversales » seront également mieux adaptées que d’autres en cas de récession économique. Retour sur quelques stratégies déjà présentées sur Investiforum et qui vous permettront de mieux naviguer dans les eaux troubles de la récession.

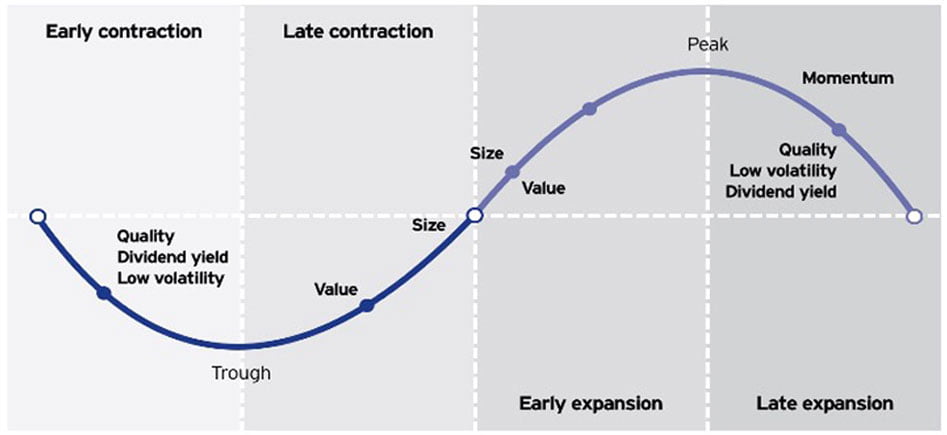

Les actions à faible volatilité

L’approche « actions à faible volatilité » (aussi appelée Low Volatility) vise à exploiter ce que l’on nomme l’anomalie de faible volatilité. Ce concept montre qu’à long terme, un portefeuille d’actions à faible volatilité offre un meilleur rendement adapté au risque qu’un portefeuille constitué d’actions plus risquées. Le facteur low volatility va donc partir d’un portefeuille ou d’un indice boursier classique, pour n’en garder que les éléments les moins volatils. L’objectif de ces portefeuilles à faible volatilité est de surperformer le marché par cette sélection préalable, en générant de l’alpha.

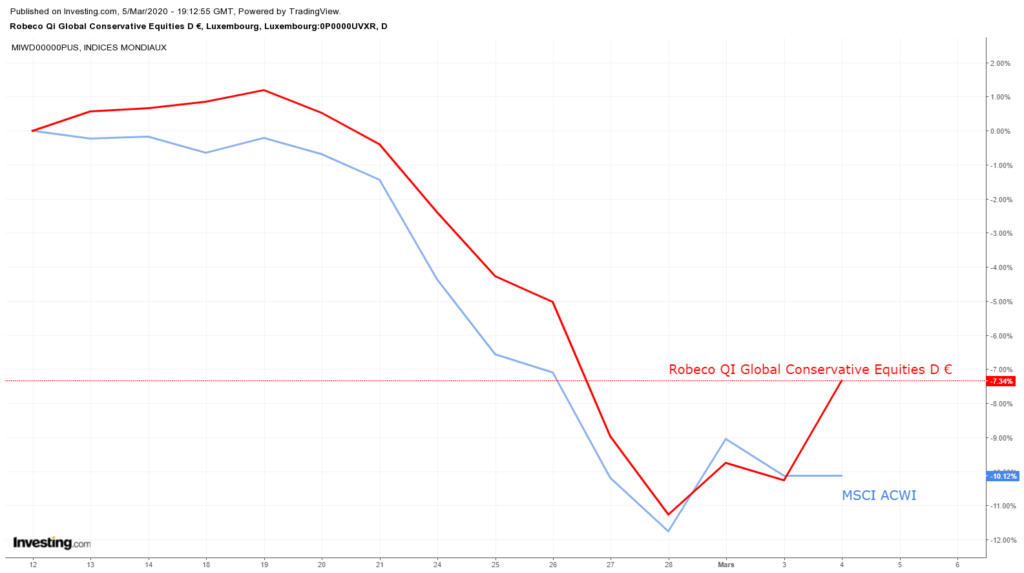

Comme visible sur le graphique ci-dessous, la stratégie low volatility trouve son intérêt dans la période qui sépare le pic du creux, soit la période actuelle.

Le short d'indices boursiers

En cas de chute des marchés boursiers, certains produits négociés en bourse permettront aux investisseurs de se couvrir contre les risques. La plupart des investisseurs envisagent rarement, voire jamais, le concept de short selling dans leur plan d’investissement et leur allocation d’actifs stratégique et tactique. Pourtant, les ETF short permettent de réaliser ce genre de stratégie, de vendre un segment de marché, voire un indice complet.

Bien qu’investir dans ce type d’outils puisse paraître séduisant, il convient de bien en cerner la nature et, surtout, les risques. Effet « bêta slippage », contrepartie synthétique et levier à risque sont les trois principaux points « négatifs » à bien garder en tête lorsqu’il s’agit d’acheter des ETF short. Il n’en reste pas moins que, pour les plus avertis, les ETF short permettront de se protéger et de tirer profit des chutes du marché.

L'avantage concurrentiel

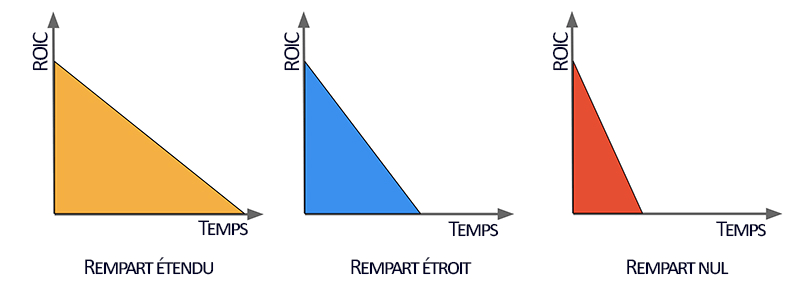

Autre stratégie d’intérêt en période de crise économique : l’avantage concurrentiel (moat). Comme expliqué plus haut, l’une des deux catégories de valeurs qui s’en sortiront le mieux sera celle composée d’entreprises possédant un avantage compétitif de coût sur leurs rivales. Cet avantage permettra à l’entreprise de fournir un bien ou un service équivalent à leurs concurrents, tout en les surperformant en termes de profit. Un atout non négligeable en plein marasme économique.

Par exemple, le brasseur mondial Anheuser-Busch InBev a finement créé des économies d’échelle qui lui fournissent un avantage de coût. L’entreprise est à même de produire des volumes de plus de centaines de millions d’hectolitres de bière par an. Ceci lui permet de mitiger ses coûts, asseoir son assise dans son secteur, etc. Qui plus est, en période de crise économique, il est malheureusement bien connu que les vices comme le tabagisme ou l’alcoolisme augmentent.

Rappelons qu’AB InBev présente une dette importante, risque d’autant plus sensible en cas de récession. Il est idéal d’investir dans des entreprises à avantages concurrentiels lorsqu’elles commencent à en récolter les fruits. Une récession devrait typiquement les y aider. Plus longtemps cette entreprise pourra récolter des bénéfices sans craindre ses adversaires ou le contexte économique, plus elle sera profitable à elle-même et à ses actionnaires, donc à vous.

L'investissement fractionné (Dollar Cost Averaging)

Un plan d’investissement fractionné permet d’investir automatiquement, régulièrement et de manière étalée dans le temps dans des actifs. Cet investissement, d’un montant défini, se fera sur une fréquence régulière : tous les mois, tous les trimestres voire toutes les semaines. Tout se passera automatiquement et sans aucune influence émotionnelle ce qui permet de réduire considérablement le risque de mauvais timing.

Une très bonne approche lorsqu’une récession est en cours, puisqu’elle vous permettra d’étaler vos entrées dans le temps, sans vous préoccuper de savoir si les marchés vont rebondir ou continuer à baisser.

Très populaire lorsqu’il s’agit d’investir dans des fonds ou des ETF, cette approche peut également être appliquée à des actions individuelles.

Les Aristocrates du Dividende

Concept développé sur les marchés américains, les Aristocrates du Dividende sont des actions qui ont augmenté leurs dividendes pendant 25 années consécutives ou plus. Ces actions Aristocrates du Dividende sont considérées comme la crème de la crème des marchés boursiers, composée d’entreprises de tailles respectables et plus stables, aux liquidités suffisantes.

Ces actions sont donc idéales dans un contexte de récession boursière. En effet, durant la Grande Récession, ces entreprises ont continué à générer suffisamment de revenus pour continuer à augmenter leurs dividendes. Ces caractéristiques font de ces actions des havres de paix dans l’environnement boursier général. En effet, difficile de s’offrir le luxe de verser des dividendes croissants, et ce, pendant plus de 25 ans, sans avoir de solides finances !

Nous sommes donc face à des profils de risques faibles, avec un rendement qui sera principalement lié au dividende, à défaut d’une augmentation drastique des cours boursiers. Comme ce sera probablement le cas lors d’une récession.

Conclusion

Plus d’argent a été perdu en bourse en essayant d’éviter les corrections que durant les corrections elles-mêmes.

Peter Lynch Tweet

Soyons clairs : une récession viendra et l’investisseur peut déjà s’y préparer. Lorsque la récession arrivera enfin, l’investisseur avisé saura quelle entreprise est/était bien préparée ou non. Il aura, idéalement, déjà adapté son portefeuille en conséquence pour mieux tenir dans les mois ou années de récession qui suivront. Au pire, il sera mieux armé pour arbitrer son portefeuille en attendant des temps plus favorables.

Le meilleur moyen de se protéger de pertes en bourse, c’est la connaissance. Plus vous en saurez, moins vous risquerez de perdre de l’argent pendant la prochaine récession. Nous espérons que cet article vous y aura aidé !

Articles similaires:

- Être payé pour apprendre à investir 30 minutes par jour ? C’est possible !

- Le Piotroski F-Score : 9 critères et 1 score pour des actions de grande valeur

- Moat investing : l’avantage concurrentiel, gage de rendement futur

- L’indice Herfindahl-Hirschman (IHH) pour mesurer le degré de concentration des ETF et autres OPCVM